Cerca de uma hora após a aprovação definitiva do projeto que propôs a adesão do município de São Paulo à privatização da Sabesp (Companhia de Saneamento Básico do Estado de São Paulo), em sessão plenária na Câmara Municipal da capital paulista ontem (2/5), o prefeito e pré-candidato à reeleição Ricardo Nunes (MDB) sancionou a matéria. O documento foi publicado em uma edição extra do Diário Oficial ainda ontem à noite.

A partir de agora, a norma que autoriza a formalização de um novo contrato com a empresa que assumir o controle da Sabesp está regulamentada por meio da Lei nº 18.107, de 2 de maio de 2024.

A proposta foi aprovada em sessão da Câmara de São Paulo, realizada ontem, pautada por protestos contrários à privatização. Em meados de abril, o texto já havia sido aprovado pelos vereadores em sessão tumultuada e com muito bate-boca entre oposicionistas e governistas.

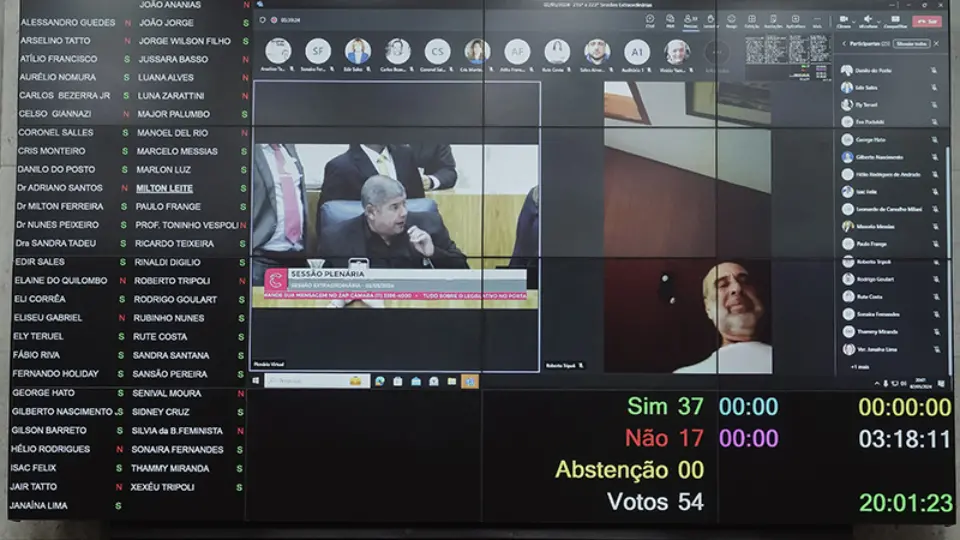

Na sessão de ontem, o projeto foi aprovado por 37 votos favoráveis e 17 contrários – o vereador Adilson Amadeu (União Brasil) não votou.

A Sabesp é uma empresa pública do estado de São Paulo, que detém 50,3% das ações da companhia. Com a concessão, o governo deixará de ser o acionista majoritário, ficando com uma porcentagem menor – entre 15% e 30%. Além da capital, a empresa opera em 375 municípios paulistas.

O Projeto de Lei que propôs a privatização da Sabesp foi aprovado pelos deputados da Alesp (Assembleia Legislativa do Estado de São Paulo) em 6 de dezembro de 2023 e sancionado pelo governador Tarcísio de Freitas (Republicanos) por meio da Lei n° 17.853/2023. A privatização da Sabesp foi uma das bandeiras de campanha de Freitas à eleição ao governo do estado.

A cidade de São Paulo responde por quase metade do faturamento da Sabesp, e uma não adesão à empresa privatizada diminuiria o interesse pelas ações da empresa.

A Prefeitura de São Paulo informou que espera que, conforme o plano apresentado pelo governo estadual, a privatização da Sabesp resulte num aumento de aproximadamente 50% dos investimentos anuais na cidade até 2060.

O contrato vigente determina que a Sabesp destine 7,5% do que arrecada na cidade para o Fundo Municipal de Saneamento Ambiental e Infraestrutura (FMSAI), usado em ações para limpeza de córregos e conservação de parques, dentre outras. Pelo texto aprovado ontem, esse percentual passará a ser de 8% a partir de 2040.

Entenda quais são os próximos passos da privatização da Sabesp

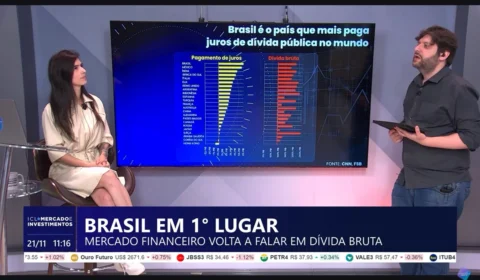

Fundada em 1973, a Sabesp é uma autarquia que registrou lucro líquido de R$ 3,5 bilhões em 2023. Ou seja, do ponto de vista financeiro, não há justificativa para a privatização da empresa. O argumento de Freitas é que a privatização vai baixar as tarifas, algo que não vai acontecer, conforma já explicou o economista e fundador do ICL (Instituto Conhecimento Liberta), Eduardo Moreira (clique aqui para ler).

A Sabesp tem valor de mercado de R$ 57 bilhões, 11.170 funcionários e atende a 375 municípios em um universo de 28,4 milhões de pessoas. A Sabesp já tem capital aberto na Bolsa.

Atualmente, o estado de São Paulo tem o controle acionário da Sabesp, com 50,3% dos papéis. Do resto, 39% são negociados na B3, a Bolsa de Valores de São Paulo, e 10,7% na bolsa americana Nyse, em Nova York.

O governo do estado de São Paulo pretende anunciar neste mês o percentual do capital da companhia que será vendido na oferta pública de ações.

O governo de São Paulo ainda não confirmou quanto vai vender (ele pode vender até 30%), mas já anunciou que pretende manter uma fatia de pelo menos 18% das ações da empresa.

O modelo prevê ainda que o principal acionista privado, chamado de “investidor de referência”, terá 15% dos papéis da empresa.

Etapas

A oferta será dividida em duas etapas. Na primeira, terá início a seleção do investidor de referência. As duas melhores propostas vão para uma disputa em uma nova fase, na qual o vencedor será definido.

Na segunda etapa, os proponentes vão apresentar as informações ao mercado. O vencedor será aquele que tiver o maior valor total entre as intenções de investimento.

O modelo inclui ainda um acordo de lockup de cinco anos, ou seja, um período (até 2029) em que o investidor de referência não poderá vender sua participação na companhia.

Caso permaneça com mais de 10% das ações após o período de lockup, os acordos com o investidor poderão ser mantidos até 2034.

A data e valor da oferta ainda serão definidos. A primeira reunião deliberativa das chamadas Uraes (Unidades Regionais de Abastecimento de Água e Esgotamento) será realizada no dia 20 deste mês. A previsão é que, depois disso, o detalhamento da oferta seja anunciado até junho, incluindo o preço mínimo.

Além disso, o governo de São Paulo também bateu o martelo sobre o novo estatuto da companhia. O conselho de administração terá uma redução de 11 para nove membros. O colegiado será formado por três membros independentes; três do governo do estado de São Paulo e três indicados pelo investidor de referência. A eleição irá acontecer por meio de chapas.

Redação ICL Economia

Com informações das agências de notícias e de O Globo