O Comitê de Política Monetária (Copom) do Banco Central decidiu nesta quarta-feira (15) elevar a taxa Selic de 12,75% ao ano para 13,25% ao ano, uma alta de 0,5 ponto percentual. Com o 11º primeiro aumento seguido na taxa básica de juros, a Taxa Selic atinge o maior patamar desde dezembro de 2016.

Para analistas do mercado financeiro, o novo aumento nos juros era esperado com base na sinalização do Copom na última reunião, em abril. Na ocasião, o BC informou que pretendia elevar a taxa Selic novamente.

Em nota, o Copom destaca que a incerteza do ambiente internacional, que culminou com a revisão do crescimento econômico global nas últimas semanas, trouxe pressões inflacionárias de oferta, resultante do aumento do preço internacional das commodities agrícolas e minerais.

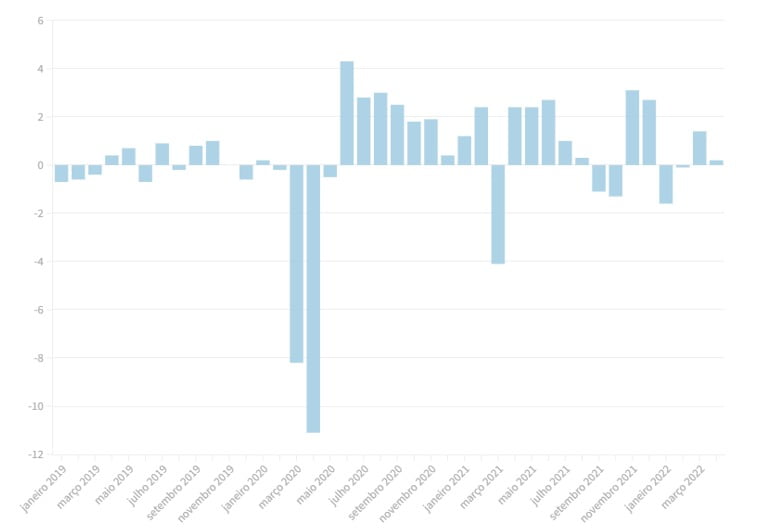

Definição da taxa Selic em cada reunião do COPOM durante o governo Bolsonaro.

Fonte: Banco Central do Brasil

Apesar de a taxa Selic ser a maior desde dezembro de 2016, quando estava em 13,75% ao ano, o Banco Central sinalizou nesta quarta-feira por uma continuidade do aperto monetário, de igual ou menor magnitude, nas próximas reuniões do comitê.

Ainda segundo o Banco Central, o objetivo de elevar a taxa Selic para 13,25% é tentar conter a disparada da inflação. O Índice Nacional de Preços ao Consumidor (IPCA), que mede a inflação oficial do país, ficou em 0,47% em maio, com desaceleração na comparação com o mês anterior. Ainda assim, contabiliza um aumento de 11,73% em doze meses.

Inflação projetada para 2022 é alta e deve elevar ainda mais a taxa Selic

A meta central de inflação para este ano é de 3,5% e será oficialmente cumprida se o índice oscilar de 2% a 5%. Porém, o mercado financeiro e o BC já preveem a inflação de 8,89% em 2022. Se confirmado, será o segundo ano seguido de estouro da meta de inflação.

Para 2023, a meta de inflação foi fixada em 3,25%, e será considerada formalmente cumprida se oscilar entre 1,75% e 4,75%. Na semana retrasada, o mercado financeiro estimou que a inflação oficial somará 4,39%. A previsão, portanto, está acima da meta central, mas ainda dentro do intervalo de tolerância.

Veja abaixo os motivos que levaram o BC a subir a taxa Selic

- O ambiente externo seguiu se deteriorando, marcado por revisões negativas para o crescimento global prospectivo em um ambiente de fortes e persistentes pressões inflacionárias. O aperto das condições financeiras motivado pela reprecificação da política monetária nos países avançados, assim como pelo aumento da aversão a risco, eleva a incerteza e gera volatilidade adicional, particularmente nos países emergentes;

- Em relação à atividade econômica brasileira, o conjunto dos indicadores divulgado desde a última reunião do Copom indica um crescimento acima do que era esperado pelo Comitê;

- A inflação ao consumidor seguiu surpreendendo negativamente, tanto em componentes mais voláteis como em itens associados à inflação subjacente;

- As diversas medidas de inflação subjacente apresentam-se acima do intervalo compatível com o cumprimento da meta para a inflação;

- As expectativas de inflação para 2022, 2023 e 2024 apuradas pela pesquisa Focus encontram-se em torno de 8,5%, 4,7% e 3,25%, respectivamente;

- No cenário de referência, a trajetória para a taxa de juros é extraída da pesquisa Focus e a taxa de câmbio parte de USD/BRL 4,90, evoluindo segundo a paridade do poder de compra (PPC). Esse cenário supõe trajetória de juros que termina 2022 em 13,25% a.a., reduz-se para 10,0% em 2023 e 7,50% em 2024. Optou-se por manter a premissa de que o preço do petróleo segue aproximadamente a curva futura pelos próximos seis meses, terminando o ano em US$110/barril, e passa a aumentar 2% ao ano a partir de janeiro de 2023.

- Além disso, adota-se a hipótese de bandeira tarifária “amarela” em dezembro de 2022, de 2023 e de 2024. Nesse cenário, as projeções de inflação do Copom situam-se em 8,8% para 2022, 4,0% para 2023 e 2,7% para 2024. As projeções para a inflação de preços administrados são de 7,0% para 2022, 6,3% para 2023 e 3,3% para 2024. As projeções do cenário de referência não incorporam o impacto das medidas tributárias sobre preços de combustíveis, energia elétrica e telecomunicações que estão em tramitação. O Comitê julga que a incerteza em torno das suas premissas e projeções atualmente é maior do que o usual e cresceu desde a última reunião.

O Copom destacou ainda que, em seus cenários para a inflação, permanecem fatores de riscos em ambas as direções. Neste sentido, entre os riscos de alta, destacam-se:

- uma maior persistência das pressões inflacionárias globais;

- a incerteza sobre o futuro do arcabouço fiscal do país e políticas fiscais que impliquem sustentação da demanda agregada, parcialmente incorporadas nas expectativas de inflação e nos preços de ativos.

Entre os riscos de baixa, o Copom lista:

- uma possível reversão, ainda que parcial, do aumento nos preços das commodities internacionais em moeda local;

- uma desaceleração da atividade econômica mais acentuada do que a projetada. Avaliou-se que as medidas tributárias em tramitação reduzem sensivelmente a inflação no ano corrente, embora elevem, em menor magnitude, a inflação no horizonte relevante de política monetária. O Comitê avalia que a conjuntura particularmente incerta e volátil requer serenidade na avaliação dos riscos.

Taxa Selic como ‘remédio’ para conter inflação

Por fim, o Copom enfatiza que irá perseverar sua estratégia de elevar os juros até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas. Por essa razão, o BC antevê um novo ajuste, de igual ou menor magnitude. O Copom ressalta ainda que os passos futuros da política monetária poderão ser ajustados para assegurar a convergência da inflação para suas metas, e dependerão da evolução da atividade econômica, do balanço de riscos e das projeções e expectativas de inflação para o horizonte relevante da política monetária.

Redação ICL Economia

Com informações de agências