O Boletim Macro FGV IBRE de julho revisou para cima a projeção para o PIB de 2024: de 2% na edição de maio para 2,2%. Para o segundo trimestre, o crescimento previsto subiu de 0,5% para 0,7%. Tal como destacado em matéria do Valor Econômico (para assinantes do jornal), parte dessa revisão se deu diante da avaliação de que o impacto das enchentes no Rio Grande do Sul na atividade brasileira será menor que o estimado inicialmente, conforme mostram os primeiros dados de maio e junho. Seus efeitos na inflação de alimentos também parecem se arrefecer, destacam Andre Braz e Matheus Dias. Além de indicar uma queda na inflação de alimentos de 0,66% em maio para 0,47%, conforme o IPCA, eles destacam que para julho, o Monitor da Inflação do FGV IBRE prevê que a inflação de alimentos contraia 0,55%.

Também colabora para essa revisão positiva do PIB o bom desempenho, no agregado do país, dos serviços e a forte retomada da indústria da transformação, como destacou Silvia Matos, coordenadora do Boletim Macro, ao Valor. O PIB da indústria de transformação do segundo trimestre foi revisado de -0,4% para 1,1%, e o dos serviços, de -0,4% para 0,3%. Do lado da demanda, o consumo das famílias segue com desempenho positivo, graças a ganhos reais de renda e uma boa dinâmica do mercado de crédito, mas seu crescimento no trimestre foi ajustado de 0,7% para 0,2%. O investimento, por sua vez, se mantem em rota de recuperação – revisão de 0,5% para 1,9% no período –, ainda que se mantenha abaixo do patamar histórico.

No Boletim, Matos e Armando Castelar destacam que essa melhora também é apoiada nos sinais do setor externo, com uma perspectiva mais animadora para o corte de juros nos Estados Unidos. Mas alertam que um quadro menos otimista para as contas públicas pode levar o país a desperdiçar esses sinais positivos.

No âmbito internacional, o Boletim destaca os sinais de moderação da atividade econômica e de desaceleração do mercado de trabalho nos Estados Unidos, que também se refletem em uma queda nos empréstimos bancários para empresas e famílias. Tal panorama alimenta perspectivas positivas para o corte de juros pelo FED, que poderia começar no terceiro trimestre. Em sua análise de política monetária, José Júlio Senna aponta, entretanto, o risco de se repetir a experiência recente, do final de 2023, de descasamento entre um excesso de otimismo do mercado e a realidade. “Em outras palavras, os juros da fed funds poderão cair, mas talvez num ritmo mais lento do que o previsto pelo mercado. Poderemos ter quedas a cada duas reuniões do Fomc, por exemplo, e não reduções consecutivas”, afirma em seu texto, destacando que após o relatório da inflação americana de junho o mercado passou a estimar quatro cortes seguidos a partir de setembro.

Castelar e Matos destacam que o afrouxamento monetário nas principais economias – o que inclui a Europa – tende a favorecer emergentes como o Brasil, mas isso ainda não se concretizou em melhora do desempenho das ações desses países. Eles indicam que um desempenho aquém do esperado da economia chinesa e preocupações relacionadas a tensões geopolíticas – com destaque para o aumento do déficit público americano e a intensificação da guerra comercial caso Trump vença as eleições americanas – são elementos que também colaboram para o fortalecimento do dólar e reduzem a atratividade de ativos dos países emergentes.

Ao revisarem o PIB, pesquisadores mantêm preocupação com as contas públicas

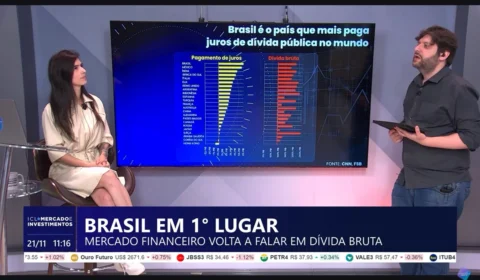

A maior preocupação dos pesquisadores, entretanto, se concentra no campo doméstico, na gestão das contas públicas, destacando as inseguranças que ainda persistem quanto à disciplina do governo em manter o arcabouço fiscal e cuidar da sustentabilidade da dívida pública, mesmo com o contingenciamento e bloqueio de R$ 15 bilhões em despesas anunciado recentemente pelo governo. Eles afirmam:

“O grande desafio é conseguir apoio político para o contingenciamento de gastos para este ano e novas medidas para conter o ritmo de crescimento dos gastos nos próximos anos. Enquanto essa conta não for minimamente equacionada, o risco fiscal vai ser um obstáculo e o cenário de deterioração das expectativas se manterá.”

Braz e Dias afirmam que a estabilidade da taxa de câmbio, junto à tendência de preços de alimentos, será determinante para a evolução dos preços no terceiro trimestre. A expectativa dos economistas é de uma inflação média maior do que a registrada no mesmo período de 2023. Eles afirmam que, mesmo com expectativa de queda de preços de alimentos para os próximos meses, dificilmente se repetirá o bom desempenho de 2023. A projeção é que o grupo alimentação no domicílio encerre o ano com alta de 5%, “dois pontos percentuais acima da meta de inflação”, destacam. Já para os preços de serviços livres, fonte de preocupação pela persistência inflacionária, Braz e Dias afirmam que a tendência é que mantenham o ritmo lento de recuo observado este ano, com expectativa de que fechem 2024 em alta de 3,7%, “em comparação com os 4,48% acumulados até junho de 2024”. A projeção para o IPCA de 2024 é de 4,1%. “A redução da inflação no curto prazo, combinada com a taxa em 12 meses um ponto percentual acima da média, provavelmente não exigirá um aumento na taxa básica de juros, que deve permanecer em 10,50% até o final do ano”, afirmam.

Senna, por sua vez, observa o cenário dos juros com mais cautela. Ele lembra que, “no auge do stress pelo qual passou o mercado de câmbio nos últimos dias do primeiro semestre deste ano, o mercado chegou a precificar quatro altas da taxa Selic ainda em 2024 e mais uma ou duas no começo do próximo ano”. Ainda que o governo tenha conseguido acalmar o mercado, declarando seu compromisso com o arcabouço fiscal, levando a “ajustes de preços expressivos, na direção otimista”, o diretor do Centro de Estudos Monetários do FGV IBRE afirma que ainda é preciso observar a disposição do governo em sustentar essa diretriz, posto que

toda a estratégia de política econômica baseia-se na expansão dos gastos governamentais. “Na medida em que eventual frustração se mostre expressiva, parece claro o potencial de tal situação vir a acarretar novo stress no mercado de câmbio”, diz.

Senna destaca que, se isso acontece, o cenário externo poderá contrabalançar esse efeito negativo. Levando em conta que o ritmo de cortes da taxa de juros básica dos EUA pode não ocorrer no ritmo precificado hoje pelo mercado, entretanto, caberá ao BC brasileiro fazer a calibragem do cenário. “Pensando nessa possibilidade, talvez caiba imaginar que, nos próximos meses, apesar de baixa, existe uma chance de a Selic voltar a subir”, afirma.

Clique aqui para ler o estudo na íntegra.

Do site do FGV Ibre